La période est morose : COVID, Agression de l’Ukraine….

Il n’est pas évident alors de communiquer sur des opportunités financières au milieu de ces situations dramatiques.

Pourtant, il y a actuellement une fenêtre d’investissement qu’il faut savoir saisir.

En effet, en ce début d’année, les bourses ont fortement chuté. Depuis le 1er Janvier, le CAC 40 a baissé de plus de 12%, le Dow Jones de 8% et le Nasdaq de plus de 14%.

L’inflation, sous l’effet de la reprise d’abord, puis de la crise ukrainienne ensuite, repart à la hausse : 2.8% en 2021, au moins 4.5% voir 6% prévu en 2022 et des estimations de 3.5% à 4% pour 2023 sont considérés comme optimistes.

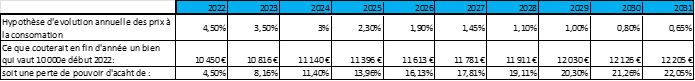

Laisser son argent sur son compte bancaire c’est perdre du pouvoir d’achat. Dans les hypothèses optimistes du tableau ci-dessous prévoyant un retour rapide à la normale après 2024, on atteint déjà 22% de perte de pouvoir d’achat sur 10 ans.

Investir oui, mais comment ?

On pourrait penser investir directement en bourse, mais il n’est pas sûr que la baisse ne se poursuive pas encore pendant quelques temps en fonction des sanctions économiques qui seront mises en place par les uns et les rétorsions en retour par les autres. Difficile de trouver le bon point d’entrée.

Faut-il tel Don Salluste se précipiter sur l’Or ?

Pas sûr, car celui-ci est déjà sur ses plus hautes valorisations des 10 dernières années, et en acheter maintenant est un pari risqué. En effet, il faudrait surtout le revendre au bon moment (à titre indicatif, le point bas du cours de l’or, sur les 10 dernières années, correspond à une perte de 43.4% par rapport au cours actuel).

Alors que faire ?

Utiliser le levier de l’emprunt !!!

Pour acheter de l’immobilier, des SCPI, des biens de consommation, pour vous faire plaisir, etc ….

Et emprunter à taux fixe.

Pourquoi ?

Parce qu’il y a actuellement un décalage important entre les taux d’emprunt et l’inflation prévue.

Note : Il faut faire attention au taux de l’emprunt, mais aussi à celui de l’assurance, bien que la loi 2022-270 du 28 février 2022 permette maintenant le changement à tout moment de l’assurance emprunteur (à partir 1 septembre 2022 pour les anciens contrats de prêt)

Apparté:

Faut-il pour les assurances emprunteur privilégier des échéances constantes ou des échéances basées sur le capital restant dû ?

Si la réponse est bien souvent le capital restant dû lorsque que l’inflation est faible, elle est beaucoup plus ardue en période inflationniste. En effet, dans l’hypothèse d’échéances basées sur le capital restant dû, on paye la majeure partie de l’assurance sur la première moitié de l’emprunt et très peu ensuite. On bénéficie, de ce fait, moins des effets de l’inflation sur la durée et si on souhaite faire un rachat anticipé avant la fin de prêt, on économisera très peu sur les échéances restant de l’assurance emprunteur. Un calcul est nécessaire à chaque cas.

Pour voir à quel point il est actuellement intéressant d’emprunter, prenons comme exemple un emprunt de 200 000€ pour un bien immobilier à taux fixe de 1.2% hors assurance sur 20 ans avec une assurance à échéance constant de 0.25% couvrant 100% des mensualités, ce qui conduit à une mensualité globale de 937.15€/mois Le tableau ci-dessous indique, les effets de l’inflation, en euro constant, sur cette mensualité d’emprunt et estime pour chaque année le taux d’emprunt équivalent qui conduirait à cette mensualité.

On s’aperçoit que corrigé des effets de l’inflation, on arrive très vite à des taux équivalents négatifs !

Sans compter que le bien lui-même, que ce soit un immeuble ou des parts de SCPI, se revalorisera et que l’évolution des loyers corrigera également les effets de l’inflation.

Autre piste : Les fonds structurés

Seconde solution : Les fonds structurés. Tout d’abord, je vous conseille la lecture de l’article: http://www.acacias-patrimoine.fr/2021/02/18/comment-choisir-son-fond-structure-sans-se-tromper/ pour une présentation rapide de ce qu’est un fond structuré.

Ensuite, pourquoi est-ce le moment d’y investir et en quoi ces fonds sont-ils plus intéressants actuellement qu’un investissement direct en bourse ?

Début 2022, les sous-jacents utilisés dans les formules de sortie automatique des fonds structurés étaient assez élevés. Pour rendre les fonds attractifs et augmenter les probabilités de sortie en positif, les gestionnaires ont mis en place des formules avec seuils dégressifs pouvant atteindre 4% par an tout en ayant des taux de distribution pouvant atteindre 6 à 8% par an.

Un seuil dégressif de 4% par an, cela signifie que le fond se clôturera automatiquement en délivrant son rendement si on repasse la première année 100% de la valeur initiale de l’indice, puis seulement 96% la seconde, 92% la troisième, et ainsi de suite jusqu’au terme du fond. Sur 10 ans, on comparera avec seulement 66% de la valeur qu’avait le sous-jacent en 2022.

Comme les sous-jacents ont chuté depuis ce début d’année, leurs valeurs de constatation initiale seront faibles et donc la probabilité qu’ils repassent, pendant la durée du fond structuré, au-dessus de ce seuil dégressif devient extrêmement forte.

Et peu importe si on rentre aujourd’hui et que le sous-jacent continue à baisser pendant plusieurs mois, car seul compte le fait qu’il repasse au moins une fois au-dessus du seuil dégressif à une des dates de constatation (qui peut être quotidienne, mensuelle, trimestrielle, semestrielle…,) selon les fonds.

Pour ne pas sortir du fond en bénéfice il faudrait que le sous-jacent soit régulièrement en dessous du seuil dégressif et soit dans la plupart des cas, au terme, en dessous de la plus basse valeur, qu’il n’est jamais atteint ces 10 dernières années y compris au pire de la période COVID.

Autant dire que la période d’investissement dans ces fonds est très favorable.

Troisième piste : Le crowfunding immobilier

De quoi s’agit-il ?

Un promoteur a un projet de construction ou de rénovation. Il fait appel aux banques pour financer la majeure partie du projet mais la banque lui demande d’apporter 10 à 20% du montant de l’opération qu’il doit tirer sur ses fonds propres.

Comme le promoteur ne souhaite pas immobiliser tous ses fonds sur une seule opération, il fait alors appel au financement participatif pour apporter une partie des liquidités exigées par sa banque.

Les investisseurs lui prêtent alors de l’argent (le plus souvent sous forme d’obligations) sur des durées assez courtes (12 à 24 mois en général) à des taux pouvant actuellement aller de 7 à 10% par an soit bien au-dessus de l’inflation prévue sur les deux prochaines années.

Les plateformes de financement participatifs, permettent d’investir dans ce type de projet généralement à partir de 5 000€.

Toute la difficulté réside dans le choix de promoteurs sérieux avec un expériences et une surface financière suffisante et dans la sélection de projets qui permettront aux investisseurs de récupérer leur mise plus les intérêts au terme de l’opération.

Les professionnels sont là pour aider les investisseurs dans leurs choix

Conclusion

Pour répondre à la question titre, OUI il y a une fenêtre de quelques mois à un an pour profiter du différentiel entre les taux d’emprunt et l’inflation.

Pour les produits structurés la fenêtre d’investissement très intéressante est de quelques semaines seulement peut être un ou deux mois.

Les fonds participatifs restent eux durablement intéressants