C’est quoi la PREFON ?

La Caisse Nationale de Prévoyance de la Fonction publique plus généralement appelée PREFON permet aux fonctionnaires de cotiser afin de se constituer une retraite complémentaire tout en bénéficiant s’ils le souhaitent d’un avantage fiscal.

La PREFON est réservée :

- Aux agents titulaires ou non titulaires de l’Etat, des collectivités territoriales, de la fonction publique hospitalière ou des établissements publics à caractère administratif (EPCA) (Pole emploi, caisse nationale de la sécurité sociale, Musée du Louvre,…), des établissements publics industriels ou commerciaux (EPIC) tels que SNCF, RFF, ADEME, CNES, CEA, Tisséo,.. ;

- Aux anciens agents ;

- Aux conjoints ou partenaires pacsés des affiliés,

- Ainsi qu’aux veufs et veuves de fonctionnaires.

Il s’agit d’un système de retraite à points.

Depuis le 1 décembre 2019, le régime a été reformé pour tendre vers le fonctionnement du Plan d’Epargne Retraite (PER) des salariés mais avec encore de nombreuses différences.

Le PER PREFON est divisé en 5 compartiments :

- Le compartiment C0 : Il contient toutes les primes versées avant le 01/12/2019.

- Le compartiment C1 : il contient les versements volontaires de l’adhérent effectué après le 01/12/2019 pour lesquels l’adhérent à souhaiter profiter d’un avantage fiscal. Il peut aussi contenir des sommes issues d’un transfert d’un autre PER de l’adhérent ou que l’adhérent à choisi de transférer du compartiment C0 (on verra plus loin dans cet article le pourquoi d’un tel transfert et ces conséquences). Il est à noter que les transferts de C0 à C1 ne sont possibles que s’ils sont réalisés AVANT le 31/12/2022

- Le compartiment C1 bis : Il contient les versements volontaires de l’adhérent effectué après le 01/12/2019 pour lesquels l’adhérent n’a pas souhaité bénéficier de l’avantage fiscal.

- Le compartiment C2 : il reçoit les sommes versées au titre de la participation ou de l’intéressement, des abondements des entreprises ; ainsi que des droits que l’adhérent souhaite transférer depuis son compte épargne temps (et possiblement en l’absence de CET dans l’entreprise, des sommes correspondantes à des jours de repos non pris). C’est l’équivalent de l’ancien PERCO.

- Le compartiment C3 : il reçoit les versements obligatoires du salarié ou de l’employeur (ce que l’on appelait les « articles 83 »)

Pourquoi une telle usine à gaz ? Tout simplement car comme nous le détaillerons plus loin, la fiscalité en entrée et en sortie ainsi que les conditions de sortie sont spécifiques à chacun de ses compartiments.

Un rapide état des lieux

En 10 ans, la valeur de service du point PREFON a augmenté de 2.28%. A titre de comparaison l’indice des prix à la consommation a évolué sur la même période de 8.38% (7.1% hors tabac) soit une perte de pouvoir d’achat de 6.1% sur 10 ans.

De même en se basant sur les rapports annuels disponibles sur le Site de la PREFON on constate entre 2017 et 2020 une chute des cotisations et une envolée des prestations servies ce qui pose à terme des questions sur la pérennité du système comme l’indique la diminution du taux de couverture.

| 2017 | 2018 | 2019 | 2020 | |

| Montant collecté (M€) | 343 | 276 | 294 | 291 |

| Prestations servies (M€) | 457 | 486 | 496 | 533 |

| Ecarts (en M€) | -114 | -210 | -202 | -242 |

| Taux de couverture du régime (Valeur des actifs/ montant des engagements présents et à venir) | 126.7% | 125.4% | 122.5% | 119.6% |

Le taux de couverture correspond aux avoirs de la PREFON rapporté à l’ensemble de ses engagements en terme de versement de pension.

Une fois que ce taux de couverture sera passé en dessous de 110%, le taux de revalorisation annuel utilisé pour calculer la valeur de transfert du contrat sera diminué selon une formule prenant en compte les engagements à venir de la PREFON sans que cela ne puisse diminuer de plus de 15% la valeur de transfert.

Nous reviendrons un peu plus loin dans cet article sur cette valeur de transfert.

Mais on peut se dire qu’il ne faut pas trop tarder à effectuer des transferts avant l’atteinte de ce seuil de 110%.

Comment sont acquis les points PREFON ?

Chaque année, la valeur d’acquisition d’u point PREFON est déterminée par l’association PREFON et l’assureur (CNP Assurance) dans des limites fixées par la loi en fonction des performances de l’année précédente (art R441-19 à R441-23 du code des assurances) .

La valeur d’achat en 2021 est de 1,8154€.

L’adhérent choisi ensuite une classe de cotisation qui détermine le montant qu’il va devoir verser chaque année (il peut choisir de changer de classe ou de ne pas verser certaines année)

La classe 0 correspond à la cotisation minimale de 228€/an (19€/mois). Toutes les autres classes correspondent à un multiple de cette classe de base jusqu’à la classe 100 qui correspond à un versement de 22 800€/an.

Plusieurs étapes sont ensuite nécessaires pour connaitre le nombre de points obtenus à partir du montant versé.

Etape 1 : Sur ces versements des frais de 3.9% sont tout d’abord prélevés. Par exemple sur 228€ versé, il reste 219.108€

Etape 2 : On divise ce qui reste après les frais par le prix d’acquisition du point. Soit en 2021 : 219.108/1.8154 = 120.694 points

Etape 3 : Le nombre de point obtenu est ensuite corrigé d’un coefficient dépendant de l’âge de l’adhérent au moment du versement des points. (Ces coefficients peuvent être retrouvé dans l’annexe 1 de la Notice Prefon) Ce coefficient est inférieur à 1 et décroit avec l’âge. Il est à titre d’exemple de 1 à 18 ans, de 0.8 à 34 ans, de et de 0.705 à 55 ans. Donc pour poursuive notre exemple pour 228€ cotisé è 55 ans vous obtiendriez seulement 120.694 x 0.705 = 85.09 points à 55 ans.

Plus on avance en âge, plus il devient extrêmement couteux d’acquérir des points PREFON

Avantage fiscal lors de l’acquisition des points

Conformément au I.1.c de l’article 163 quatervicies du code général des impôts, l’investisseur peux faire des versements volontaires et peut sur option les déduire de son revenu imposable (compartiment C1).

Cette déduction limitée à

- 10% de ses revenus nets imposables issus d’activités professionnelles, revenus eux même plafonnés à 8 fois le plafond annuel de la sécurité social (soit un revenu de 329 088€ en 2021)

- ou 10% du plafond de la sécurité social (41 136€ en 2021) si ses revenus sont inférieurs à ce plafond.

Il faut également déduire de ce plafond les sommes qui auraient été versées sur d’autre PER, ou par l’employeur dans le cadre des abondements sur les plans d’épargne retraite collective ou dans le cadre des régimes retraites obligatoires (anciens articles 83).

Exemple :

Vous avez un revenu en 2021 de 38 000€ et vous avez décidez de verser votre participation qui s’élève à 1800€ sur le compartiment C2 de votre PREFON (l’ancien PERCO).

Le plafond applicable à des versements sur votre PREFON (compartiment C1) est de 2 313€ constitué de 4 113e (10% du PASS car le salaire est inférieur au PASS) moins les 1 800€ de participation.

Pour les couples mariés ou liés par un PACS, l’un des deux peut demander à bénéficier de tout ou partie du plafond correspondant à la somme des plafonds calculés individuellement pour chaque membre du foyer fiscal.

Note : Si, au cours d’une année, la limite de déduction disponible n’est pas intégralement utilisée, le solde peut être reporté et utilisé au cours de l’une des trois années suivantes (ce sont les chiffres qui apparaissent sur deux colonnes sur la dernière page de votre avis d’imposition)

Dans l’exemple précédent les 228€ placés par un investisseur imposé dans la tranche à 11% lui apporteront un gain fiscal de 25,08€ alors qu’ils rapporteront 68.4€ dans une tranche à 30% et 93.48€ à un investisseur dans la tranche à 41%.

Ainsi plus vous avez des revenus importants, plus vous êtes imposés dans des tranches élevées et plus le gain fiscal obtenu est important.

L’investisseur peut aussi décider de ne pas bénéficier de cet avantage fiscal afin d’être moins fiscalisé lors de la sortie en rente ou en capital au moment de sa retraite (compartiment C1 Bis)

Enfin pour les compartiments C2 et C3 (cf premier paragraphe) les sommes versées au titre de la participation, de l’intéressement et de l’abondement employeur ne sont pas imposables. Les versements obligatoires du salarié dans le compartiment C3 (ancien art 83) sont également déductibles des revenus.

Comment est déterminer la rente perçue au moment de la retraite ?

Tout d’abord rappelons que le PER PREFON ne peut être débloqué qu’à partir du moment où l’adhérent à fait valoir ses droits à la retraite ou dans les cas exceptionnels prévus par la loi pour les PER à savoir :

- Achat de sa résidence principale (hors compartiment C3)

- Décès du conjoint ou du partenaire de PACS de l’affilié

- Invalidité de 2e ou 3e catégorie de l’affilié, de son conjoint de son partenaire de PACS ou d’un de ses enfants,

- Surendettement,

- Fin de droits au chômage

- Mise en liquidation judiciaire

Dans ces cas exceptionnels, le paiement est effectué par le biais d’un versement unique égal à la valeur de transfert.

Dans le cas d‘un départ à la retraite et si l’investisseur a opté pour un versement en rente, plusieurs étapes sont nécessaires pour déterminer cette rente.

Etape 1 : Le nombre de points acquis est tout d’abord corrigé par un coefficient qui est fonction de l’âge auquel l’investisseur demande la liquidation de sa PREFON.

- Coefficient qui va de 0.6 à 50 ans jusqu’à 0.95 à 59 ans. (il y a donc diminution du nombre de point avant 60 ans)

- A partir de 60 ans, le coefficient dépend à la fois de l’âge et de l’année de liquidation de son PER PREFON .

- Par exemple :

- à 62 ans, ce coefficient est de 1.07 en 2021 et diminuera jusqu’à 1.02 en 2026.

- Pour une retraite prise à 65 ans il passera de 1.20 en 2021 à 1.05 en 2026.

- A 67 ans on passera de 1.34 en 2021 à 1.08 en 2026.

- En 2026 il faudra attendre 70 ans pour que le gain soit de 1.2 (5 ans de plus qu’en 2021).

- Enfin, le coefficient est de 1.8 pour une liquidation à 75 ans et plus en 2021 et de 1.55 en 2026 .

- NOTE : on pourrait envisager de ne jamais liquider son PER PREFON pour bénéficier d’une transmission revalorisée grâce à ce coefficient et au fait qu’en cas de décès avant liquidation les sommes sont transmisses presque comme une assurance vie hors droit de succession.

- Malheureusement trois écueils bloquent cette possibilité.

- 1) D’une part on ne sait pas si des avenants à la convention du PER PREFON ne vont pas continuer à faire diminuer le coefficient de revalorisation des points selon les années et l’âge de liquidation

- 2) il existe un âge limite à partir duquel le PER PREFON doit obligatoirement être liquidé (âge égal à votre espérance de vie selon les tables INSEE au moment de votre adhésion moins 15 ans.

- Par exemple un homme de 40 ans qui adhérerait en 2021 a une espérance de vie jusqu’à 91 ans, il devra donc obligatoirement liquider son PER PREFON au plus tard à 76 ans (cet âge limite est indiqué sur les bulletins de situation de compte)

- 3) La fiscalité en cas de succession pour le PER est un peu différente de celle de l’assurance vie. En cas de décès après 70 ans (et non pas en cas de versement de primes après 70 ans dans le cas de l’assurance vie), les sommes sur le PER dépassant 30 500€ retombent dans la succession de l’adhérent.

- Par exemple :

Pour reprendre l’exemple précédent, à 55 ans les 228€ versés vous avait permis d’obtenir 85.69 points.

SI vous partez à 63 ans en 2025, ils se transformeront en 85.69*1.03 = 88.26 points.

Etape 2 : Une fois ce nombre de point obtenu, il faut le multiplier par la valeur de service de l’année en cours. Valeur qui est déterminée chaque année par l’assureur.

Pour 2021, cette valeur a été fixée à 0.0941€. Soit une rente annuel brute avant fiscalité de 88.26€*0.0941 = 8.31€/an pour 228€ versé initialement.

Etape 3 : Il faut ensuite déterminer la fiscalité imputable à la rente brute ainsi calculée.

C’est là que les différents compartiments mentionnés plus haute jouent leur rôle.

- Pour le compartiment C0 (les sommes versées avant le 01/12/2019) :

- les rentes sont imposable à l’impôt sur le revenu après un abattement de 10% plus CSG sur la totalité au taux de 9.1%

- Pour le compartiment C1 (sommes versées volontairement après le 01/12/2019 et pour lesquelles l’affilié a demandé à bénéficier de l’avantage fiscal) :

- les rentes sont également imposable à l’impôt sur le revenu après un abattement de 10% plus CSG/CRDS au taux de 17.2% mais sur une partie seulement de la rente en fonction de l’âge de liquidation (sur 70% si liquidation avant 50 ans, sur 50% avant 60 ans, 40% avant 70 ans, sur 30% au-delà de 70 ans)

- Pour le compartiment C1 bis (sommes versées volontairement après le 01/12/2019 et pour lesquelles l’affilié N’A PAS demandé à bénéficier de l’avantage fiscal)

- Les rentes sont imposables à l’impôts sur les revenus et la CSG/CRDS à 17.2% sur une partie seulement de la rente en fonction de l’âge de liquidation (sur 70% si liquidation avant 50 ans, sur 50% avant 60 ans, 40% avant 70 ans, sur 30% au-delà de 70 ans)

- Pour le compartiment C2 (sommes issues de la participation, de l’intéressement ou de l’abondement employeur :

- Les rentes sont imposables à l’impôts sur les revenus sur une partie seulement de la rente en fonction de l’âge de liquidation (sur 70% si liquidation avant 50 ans, sur 50% avant 60 ans, 40% avant 70 ans, sur 30% au-delà de 70 ans) et à la CSG/CRDS à 17.2% sur la totalité

- Pour le compartiment C3 (retraites obligatoires)

- Les rentes sont imposables à l’impôt sur le revenu après un abattement de 10% et à la CSG/CRDS sur la totalité au taux de 9.1%

Supposons que notre investisseur soit dans la tranche d’imposition à 30% pendant sa vie active et lors de sa retraite (c’est souvent le cas , car il avait des revenus supérieurs en activité par rapport à la retraite mais il avait aussi des enfants à charges qui baissaient sa tranche d’imposition).

Supposons également qu’il prenne sa retraite en 2022 à l’âge 63 ans.

Le tableau suivant résume les étapes de calcul de la rente en fonction de l’âge où les points ont été acquis

| Si Acquisition des points à 25 ans | Si acquisition des points à 55 ans | |

| Montant cotisé | 228€ | 228€ |

| Application des frais de 3.9% | 228*(1-3.9%) = 219.08 | 219.108 |

| Nb de points bruts obtenus en 2021 | 219.08/1.8154 = 120.694 points | 120.694 points |

| Nb de points obtenus après application de la correction en fonction de l’âge à l’acquisition | 120.694*0.89 = 107.418 points | 120.694*0.705 =85.089 points |

| Gain fiscal pour une TMI à 30% | 228*30%=68.4€ | 68.4€ |

| Effort de trésorerie pour l’acquisition (prise en compte du gain fiscal) | 228 – 68.4 = 159.6€ | 159.6€ |

| Correction du nombre de point en fonction de l’année et de l’âge de départ en retraite (l’annexe 2 de la notice PREFON donne un coefficient de 1.08 pour un départ à 63 ans en 2022) | 107.418*1.08 = 116.001 points | 85.089*1.08= 91.896 points |

| Valeur de la rente annuelle (valeur de service 2021 : 0.0941€) | 116.001*0.0941 = 10.9157€/an | 91.896*0.0941 = 8.6474€/an |

| Rente nette après application de la fiscalité (abattement de 10% pour frais, TMI de 30% et CSG de 9.1%) sur le compartiment C0 (versements avant le 01/12/2019) | (10.9157 – 10%*10.9157)*(1-30%)-10.9157*9.1% = 5.8836e/an | (8.6474– 10%*8.6474)*(1-30%)-8.6474*9.1% = 4.6609€/an |

| Rente nette après application de la fiscalité (abattement de 10% pour frais, TMI de 30% et CSG de 17.2% sur 40% de la rente) sur le compartiment C1 (versement après le 01/12/2019 | (10.9157 – 10%*10.9157)*(1-30%)-10.9157*17.2%*40% = 6.1259e/an | (8.6474– 10%*8.6474)*(1-30%)-8.6474*17.2%*40% = 4.8529€/an |

| Durée après le départ en retraite pour récupérer son effort de trésorerie initial sur compartiment C0 | 159.6/5.8836 = 27 ans (soit à l’âge de 90 ans) | 159.6/4.6609 = 34.25 ans (soit à l’âge de 97 ans et 3 mois |

| Durée après le départ en retraite pour récupérer son effort de trésorerie initial sur compartiment C1 | 159.6/6.1259 = 26 ans (soit à l’âge de 89 ans) | 159.6/4.8529 = 32.88 ans (soit à l’âge de 95 ans et 10 mois) |

Il semble donc sage de ne plus cotiser à la PREFON passé un certain âge car le cout des points devient prohibitif et l’espoir de récupérer ce que l’on a investi très aléatoire.

Petite particularité : l’arrêté du 7 Juin 2021 du ministre des Finances a modifié l’article A160-2 du code des assurance. Cet article indique que si une rente est inférieure à 100€/mois (c’était 40€/ mois avant le 07/06/2021) , alors l’assureur peut décider un paiement en capital en une seule fois (attention cet article ne s’applique qu’aux contrats avec sortie en rente obligatoire c’est-à-dire les anciens PERP, les ancien Madelin, ou le compartiment C0 des PREFON)

Peut-être est-il alors plus intéressant de sortir en capital ?

C’est ici qu’intervient la notion de valeur de transfert que nous avons mentionné précédemment dans cet article.

Cette valeur de transfert est utilisée dans les trois cas suivants :

- Transfert de sa PREFON vers un autre contrat un PER assurance par exemple

- Calcul des valeurs de rachat en capital au moment de sa retraite

- Calcul de la valeur récupérée en cas de rachat pour motifs exceptionnels (achat résidence principale, décès d’un proche, invalidité, etc…).

Cette valeur de transfert est calculée en faisant la sommes des primes versées, moins les droits d’entrée, moins les frais de gestion et est revalorisé chaque année d’un taux de rendement déterminé par l’assureur tant que le taux de couverture (cf chapitre « état des lieu ») est supérieur à 110%.

Dans le cas d’un transfert PREFON vers un autre contrat, une pénalité de 1% est également appliqué sur la valeur de transfert si le contrat PREFON a moins de 5 ans.

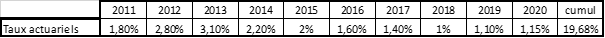

Le tableau suivant donne les taux actuariels tels que nous avons pu les reconstituer à partir d’un graphique paru dans le dernier rapport de gestion de la PREFON (les informations chiffrées précédent l’année 2017 sont très difficilement récupérables)

Ainsi 100€ placé en 2011, conduirait à une valeur de rachat de 109.49€ début 2021 après application des 3.9% de frais d’entrée, des 0.49% de frais de gestion et des taux actuariels chaque année.

On s’aperçoit donc que alors que la valeur de service à augmenté de 2.28% sur 10 ans, la valeur de transfert à elle augmentée de plus de 9%.

Il n’y pas de fiscalité applicable lors du transfert de la PREFON vers un autre PER mais il y en a une lors de la récupération du capital.

Fiscalité en cas de sortie en capital :

- Pour les cas de rachats anticipés pour motifs exceptionnels (cf paragraphe « Comment est déterminer la rente perçue au moment de la retraite ? » à l’exception de l’acquisition de sa résidence principale), seuls les prélèvements sociaux (17.2%) sont appliqués sur les seuls plus-value du contrat (Plus-value = Valeur de transfert – somme des primes versées x (1 – 3.9%))

- Pour les rachats en capital lors de la retraite ou en cas de rachat anticipé pour l’acquisition de sa résidence principale, la part rachetée correspondant à du capital est taxé à l’impôt sur le revenu, mais cette fois SANS application de l’abattement de 10% et la part correspondant aux intérêts est taxé au prélèvement forfaitaire unique de 30%.

- Si l’on reprend l’exemple précédent. Versement de 100€ en 2011 soit après les frais d’entrée de 3.9%, 96.1€. Si retrait de 109.49€ en 2021 alors 96.1€ seraient taxé à l’impôt sur les revenus et 13.39€ seraient taxé au PFU à 30%

- Pour les 20% récupérable en capital sur le compartiment C0, ils sont soumis sur option soit à l’impôt sur les revenus après abattement de 10% soit au prélèvement forfaire libératoire de 7.5% et subissent également les prélèvements sociaux (9.1%)

- Les capitaux issus du compartiment C2 (ancien PERCO) sont soumis uniquement aux prélèvements sociaux de 17.2% sur la part correspondant aux intérêts

- Pas de sortie en capital possible pour le compartiment C3.

Qu’est-ce qui différencie la PREFON et le PER ?

- Dans les PER classiques, on peut choisir les fonds sur lesquels investir en fonction des risques que l’on est prêt à prendre et des performances que l’on espère. Dans le PREFON c’est l’assureur et l’association qui décide des placements et décident de la valeur d’acquisition et de la valeur de service du point.

- Dans la PREFON, plus on avance en âge moins on acquière de point et donc moins on cotise pour sa propre retraite. Passer un certain âge, il vaut mieux arrêter de cotiser sur sa PREFON et passer à un autre système pour préparer sa retraite.

- Dans le PER classique, l’investisseur peut choisir de sortir selon la répartition qu’il souhaite entre rente et capital et d’étaler les rachats en capital comme il le souhaite dans le temps tant qu’il n’a pas déclencher le versement d’une rente viagère. De plus les sommes non encore rachetées continuent à travailler et à produire des intérêts.

Dans le PER PREFON , les conditions de sorties sont beaucoup moins souples. L’investisseur doit choisir de manière définitive et irréversible au moment de la liquidation de sa PREFON de sortir selon des ratios déterminés par tranche de 25% entre Capital et rente (100% capital / 0% rente ou 75/25, 50/50, 25/75, 0/100). Pour la part versée en capital, l’adhérent doit choisir également de manière définitive et irréversible de la recevoir en 1 fois, 5 fois ou 10 fois ; et ce, à date anniversaire de la liquidation du PER. Pour rendre la pilule encore plus difficile à avaler, le capital qui reste sur la PREFON entre deux versements ne travaille pas et n’est pas revalorisé. Il n’y a donc pas d’intérêts à opter pour ce fractionnement sur 5 ou 10 ans. A noter également que seuls sont concernés par ces sorties en capital les compartiment C1, C1bis et C2. Le compartiments C0 permet uniquement une sortie de 20% en capital et le compartiment C3 uniquement une sortie en rente.

- La réévaluation de la valeur de service de la PREFON ne suit pas du tout l’évolution du cout de la vie (comme mentionné précédemment la valeur de service a augmenté de 2.28% sur 10 ans et 1.95% sur les 5 dernières années alors que l’inflation a été respectivement de 8.38% et de 4.68% sur ces mêmes périodes). La sélection des fonds sur votre PER peut à l’inverse vous permettre d’espérer un rendement supérieur à l’inflation.

Conseil : Il est possible de transférer votre Plan d’épargne PREFON vers un PER classique afin de limiter la perte de votre pouvoir d’achat

Alors Que faire ?

Les décotes appliquées lors de l’acquisition des points (3.9% de frais et coefficient fonction de l’âge d’acquisition), la très faible revalorisation de la valeur de service (inférieure à l’inflation) et la dégradation des coefficients de revalorisation en fonction de l’âge et de l’année de départ en retraite font qu’il s’avérera le plus souvent pertinent de cotiser sur un PER assurance plutôt que sur une PREFON car le PER vous offre plus de liberté de tant sur la gestion que sur les options de sortie.

Le PER n’est cependant pas la seule solution pour préparer sa retraite. Voir à ce sujet notre précédent article « Retraite : Rachat de trimestres ou préparation individuelle » http://www.acacias-patrimoine.fr/2021/10/30/retraite-rachat-de-trimestres-ou-preparation-individuelle/

Si vous souhaitez effectuer un transfert vers une autre PER, vous devez en faire la demande auprès de la PREFON par courrier en recommandé avec avis de réception mentionnant les coordonnées de l’organisme assureur du contrat d’accueil.

À réception de la demande de transfert, la PRÉFON dispose d’un délai de 3 mois pour vous communiquer ainsi qu’à l’assureur d’accueil la valeur de transfert de votre contrat. Vous disposez alors d’un délai de 15 jours pour annuler ce transfert. Dans ce cas, il n’y a pas de transfert et l’affiliation au régime PREFON se poursuit. Sans annulation de votre part dans ce délai, CNP Assurances procède au versement direct de la valeur de transfert à l’organisme assureur du contrat d’accueil dans un délai de 15 jours. Note : Ce délai de 15 jours ne court pas, tant que l’organisme assureur du contrat d’accueil n’a pas notifié à la PRÉFON son acceptation du transfert.

Attention, comme mentionné précédemment un contrat PREFON récent peut avoir en plus des frais de transfert à prendre en compte (1% de frais pour les contrats de moins de 5 ans)