1. Tout d’abord c’est quoi la monnaie ?

Pour paraphraser Aristote, la monnaie est une convention sociale qui nous permet aisément d’acquérir ce que l’on ne possède pas. Il ajoute :

« C’est une institution, non pas naturelle, mais légale, et qu’il est en notre pouvoir, soit de la changer, soit de décréter qu’elle ne servira plus »

Très tôt au cours de l’histoire de l’humanité, la monnaie a remplacé le troc qui consistait à échanger directement une marchandise contre une autre marchandise. En effet ce dernier présentait plusieurs inconvénients majeurs :

- Problème 1, la divisibilité : Si un menhir valait 50 poissons et que je n’en voulais que 10, j’avais un problème de division de mon menhir et en plus ça lui aurait fait perdre toute son esthétique et donc sa valeur.

- Problème 2 et 3, le cout du transport et du stockage. Si je souhaitais manger du poisson tous les jours mon poissonnier aurait vite dû stocker mes menhirs dans un grand champs et passer du temps à les déplacer et les aligner.

- Problème 4, la nécessité de trouver un partenaire pour l’échange. Si le menhir passait de mode et n’intéresse plus personne, je n’aurais plus personne pour me l’échanger contre de la nourriture.

- Problème 5, la comparaison. Dans l’exemple précédent, mon menhir valait 50 poissons, mais mon poissonnier voulait acheter du tissu à son voisin qui lui en avait acheté 10m pour son épouse contre 2 magnifiques sangliers. Interrogation : combien fallait-il de menhirs pour acheter 3m de tissus.

La monnaie résout tous ces problèmes car elle est:

- Divisible (L’Euro est divisible en centimes). Résolution du problème 1

- Un intermédiaire des échanges : Elle facilite les transactions. Il est aisé, aujourd’hui, de faire un virement, quasi instantanément, à une personne à l’autre bout du monde. La télé-transportation de menhir n’est malheureusement pas encore au point. (Résolution problème 2)

- Une réserve de valeur. Elle permet une consommation différée des valeurs acquises. Je peux, plus facilement, conserver des pièces dans ma bourse pendant plusieurs mois que les 40 poissons que je n’ai pas mangés aujourd’hui en échange de mon menhir (résolution du problème 3)

- Elle peut avoir cours légal, ce qui oblige les individus d’une même zone géographique à accepter les paiements dans cette monnaie légale (résolution problème 4)

- Un instrument de mesure : Elle permet d’exprimer le prix de toutes les marchandises dans une unité commune (Résolution du problème 5)

Pour pouvoir être un instrument de mesure facile à utiliser et une réserve de valeur efficace, elle doit être relativement stable dans le temps.

La monnaie peut être

- soit imposée par un souverain, un état ou un groupe d’états, on parle alors de FIAT monnaie (retenez bien ce terme on va souvent l’utiliser dans la suite de cet article).

- On dit qu’elle a cours légal et chaque individu dans la zone où elle a cours est obligé d’accepter un paiement dans cette monnaie pour l’acquisition d’une marchandise ou le règlement d’une dette.

- C’est une monnaie centralisée, qui est contrôlée par une Banque centrale. Cette banque centrale a seule, le pouvoir d’émettre cette monnaie ou d’accorder ce privilège à quelques happy fews : les banques commerciales. (En France, les articles 515-5 et L571-3 du code monétaire et financier interdisent à toutes personnes, autres que les banques accréditées par la Banque de France, de prêter de l’argent contre rémunération à titre habituel et prévoit des condamnations aux contrevenants pouvant aller jusqu’à 375 000€ d’amende et 3 ans de prisons)

- La première trace de Fiat monnaie date du roi Crésus vers -360 qui fit frapper les premières pièces d’or ayant cours légal.

- En France c’est le code monétaire et financier qui impose l’Euro (art l111-1) et le code pénal qui oblige à accepter les paiements en Euros (l’art 642-3 punit un refus d’une amende de 2nd classe : 22€ et les article 442-1 et suivants interdisent à tout un chacun de fabriquer sa propre monnaie)

- Soit du fait des usages. C’est une monnaie que l’on a coutume d’utiliser sans qu’elle soit reconnue par un état et que l’on soit obligée de l’accepter en paiement d’une marchandise ou d’une dette.Les premières traces de monnaie du fait des usages datent d’environ 3 000 ans avant JC à Sumer et elles prenaient la forme de poids en argent ou en cuivre sous forme d’anneaux, de lingots ou de plaques. L’unité de poids était alors le Shekel

La monnaie peut également être

- Physique, on parle alors de monnaie fiduciaire (les pièces et les billets)

- ou Scripturale (inscrite dans des registres). Comme nos actuels comptes bancaires, dont on retrouve les premières traces également dans des tablettes sumériennes où étaient consignées les dettes d’un individu envers un autre en nombre de shekel).

NOTE : La plupart des monnaies n’ont pas de valeur intrinsèque. Une pièce en or à une valeur intrinsèque liée à la valeur de l’Or (même si elle peut avoir une valeur supérieure s’il s’agit par exemple d’une pièce de collection). Un litre d’essence a une valeur intrinsèque car il va permettre de se déplacer. A l’inverse, un billet de 100e n’est que du papier. Sa valeur est uniquement due à la confiance que nous avons dans le chiffre qui est indiqué dessus.

En résumé, n’importe quoi pourrait servir de monnaie du moment que ses utilisateurs lui font confiance et acceptent les paiements dans cette monnaie (au début de l’humanité, les coquillages servaient de monnaie).

2. Et les cryptomonnaies dans tout ça ?

L’idée d’une cryptomonnaie permettant de s’affranchir de la tutelle des états vient du manifeste crypto-anarchiste de 1988. Il prédit déjà à cette époque que « La réputation jouera un rôle central, bien plus important même, dans les tractations, que les taux de crédit d’aujourd’hui ».

A partir de 2009, une première cryptomonnaie voit le jour : Le Bitcoin (il y en a eu, en fait, quelques autres, avant, mais qui ont été des échecs)

Il s’agit donc d’une monnaie « du fait des usages » et personne n’est obligé d’accepter un paiement ou un remboursement de dette en cryptomonnaie (on retombe donc sur le problème 4 du troc).

NOTE 1 : Cependant, le nombre de sites marchands qui acceptent le paiement en bitcoins, bien que faible ne cesse d’augmenter. Comme de plus, il est possible d’échanger n’importe quelle FIAT monnaie contre des bitcoins on peut, avec du temps et des frais de transaction, arriver à contourner cette limitation.

NOTE 2 : Le Salvador prévoit de donner cours légal au bitcoin à l’intérieur de ses frontières à partir du 7 septembre 2021. Elle ne sera donc plus une « monnaie du fait des usages » à partir de cette date dans cette aire géographique.

2.1 Quelles différences entre les monnaies CLASSIQUES et les cryptomonnaies ?

Les cryptomonnaies s’échangent uniquement en ligne. Il n’existe pas de pièces ou de billets. Ce n’est donc pas une monnaie fiduciaire.

Elle est décentralisée. Cela signifie, d’une part, qu’il n’y a pas une autorité unique qui décide de la production ou de la destruction de monnaie

- A titre d’exemples de décision de banque centrale pouvant affecter le cours des monnaies

- La BCE a décidé un plan d’urgence de 1 850 Milliards d’Euro face à la crise COVID composée pour une partie par un financement sur les marchés, mais pour la majeure partie par de la création de monnaie ex-nihilo ;

- A l’inverse la banque centrale indienne a annoncé le 8 novembre 2016 la fin du des anciens billets de 500 et 1000 roupies à partir du lendemain 9/11/2016. Ces billets représentaient alors 86% de l’ensemble de la masse fiduciaire Indienne. Il n’a été laissé qu’un mois aux Indiens pour les remplacer par de nouveaux billets de 500, 2000 roupies. Ceux qui n’ont pas fait la conversion en temps et en heure ont simplement vu leur épargne s’envoler en fumée.

D’autre part, cela signifie aussi qu’il n’y a pas une banque unique qui trace vos transactions. L’ensemble de la communauté sait qu’une transaction a été réalisée tel jour entre le portefeuille A et le portefeuille B et pour quel montant.

NOTE : Certains utilisent cet argument pour affirmer que des cryptomonnaies, comme Bitcoin, sont complètement transparentes et de fait empêchent leur utilisation pour des activités illégales, pour le blanchiment d’argent ou pour le financement du terrorisme.

C’est absolument faux car si je sais qu’une transaction a eu lieu entre A et B, je ne sais pas ni qui est A, ni qui est B, ni quel service rendu à fait l’objet de cette transaction. Certes, en remontant la chaine des transactions on peut remonter à la première transaction qui a convertie une monnaie réelle en monnaie virtuelle, mais si la plate-forme d’achat est dans un état non coopératif, ou que le portefeuille de cryptomonnaie a été volé (un peu comme un vol de votre portefeuille physique), ou que c’est un homme de paille qui a réalisé la transaction, etc…. la transaction est alors faite dans le plus grand anonymat. Pour aller encore plus loin, certaines cryptomonnaies, comme MONERO ou VERGE, cryptent les transactions (ce qui a aussi pour effet de rendre plus difficile la vérification de leur authenticité) ou anonymisent les acheteurs et les vendeurs.

Quels sont les avantages de cette décentralisation ?

A travers ces différents points, on s’aperçoit donc que bien qu’étant virtuelles, les crypto-monnaies s’apparentent plus à une valeur comme de l’Or ou de l’Argent que l’on détiendrait dans un coffre chez soi, qu’à de la FIAT monnaie (la facilité d’échange et de stockage en plus, et la difficulté de trouver un partenaire pour l’échange comme inconvénient)

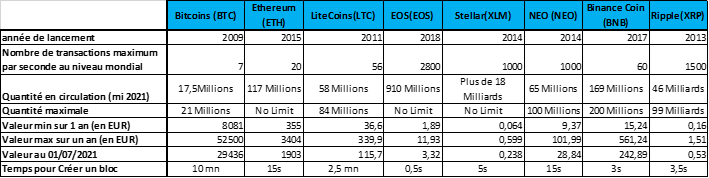

NOTE : Certaines cryptomonnaies (Bitcoin, Litecoin, NEO) poussent la similitude jusqu’à limiter la ressource (on sait, par exemple, qu’à ce jour, il n’existera jamais plus de 21 Million de Bitcoins dans le monde ce qui au passage est même mieux que pour les métaux précieux. En effet si on a des estimations à ce jour de la quantité extractible, rien ne nous prouve que demain nous ne trouverons pas de nouveaux gisements ou de techniques d’extraction plus performantes).

2.2 C’est quoi la valeur d’une cryptomonnaie ?

Ce qui fait la valeur d’une monnaie, c’est la confiance qu’on lui accorde.

La confiance, que la plupart des gens ont dans les FIAT monnaies, résulte dans le fait que si un état s’endette, il peut lever des impôts pour faire rembourser sa dette.

NOTE : On verra dans un futur article sur la création monétaire que ce n’est pas réellement comme cela que ça fonctionne, mais du moment que la majorité des personnes le croient ça marche !

Par exemple, si je vends du pétrole je dois avoir confiance dans la monnaie que vous me donnez en échange et sur le fait que dans quelques mois, la valeur sera à peu près similaire. C’est pour cela que, pendant longtemps, les pays de l’OPEP n’acceptaient que des paiements en Dollars US.

Pour les cryptomonnaies il n’y a pas de notion de prêteur de dernier recours pour assurer la valeur de la monnaie. La confiance s’acquière donc avec le temps, dans la croyance que, la cryptomonnaie que j’achète aujourd’hui, vaudra plus chère demain (ou aura la même valeur dans la cas des stablecoins).

Il faut bien comprendre qu’il s’agit d’une croyance comme on peut avoir foi en un dieu, en son prochain ou dans les fakes news.

Prenons comme exemple la plus connue des cryptomonnaies, le Bitcoin (BTC).

- A sa création en 2009, sa valeur était nulle.

- Le premier échange date du 12 octobre 2009 quand deux utilisateurs réalisent la première vente connue : 5 050 BTC contre 5,02 dollars, soit 0,001 dollar par BTC

- Le 22 mai 2011 a lieu la première transaction Bitcoin contre marchandise réelle. Un développeur achète une Pizza pour 10 000 BTC (au cours d’aujourd’hui ça en fera la pizza la plus chère du monde (320 millions de Dollars la Pizza)

- Le cours du BTC progresse ensuite avec des fluctuations pour atteindre 1 000 $US en 2016 à l’annonce du Brexit.

- En 2017 il fait un pic à 19 000$US avant de redescendre à 13 000$US la même année. Pour atterrir à environ 3 300$US début 2019.

- En octobre 2020, PayPal annonce que ses utilisateurs pourront acheter et vendre des Bitcoins. Le cours s’enflamme pour atteindre 40 000$US en janvier 2021.

- En février 2021, Elon Must (l’ancien propriétaire de PayPal et créateur de Tesla et SpaceX) annonce que l’on pourra bientôt acheter des Teslas en Bitcoin. De nouveau le cours du Bitcoin explose pour atteindre 64 000$Us le 15 avril 2021.

- Le 13 mai 2021, le même Elon Must annonce que finalement Tesla n’acceptera pas les Bitcoins. Le cours chute alors pour atteindre 32 700$US début juillet 2021.

Comme on peut le lire au travers de ces quelques dates, le cours des cryptomonnaies est extrêmement volatile (on mettra de côté les Stablecoins qui ne sont guère représentatifs pour l’instant) et il est très facile de manipuler leur cours.

Rendez-vous compte, si vous aviez investi 1 $US en 2009 (soit environ 1 000 BTC à l’époque) vous seriez à ce jour à la tête virtuellement de 32.7 Millions de Dollars. La question qu’il faut maintenant se poser c’est « qui trouveriez-vous aujourd’hui pour vous donner 32.7 Millions de Dollars en échange de ces Bitcoins » ????(On se retrouve face à notre problème n°4 : La difficulté de trouver un partenaire pour les échanges)

Vous pouvez être millionnaires en cryptomonnaie si vous ne trouvez pas une personne acceptant de vous les échanger contre des biens réels ou contre de la FIAT monnaie, cela ne vous sert à rien.

Si malheureusement, vous aviez investi 10 000$US en avril 2021, juste avant le second tweet d’Elon Must, vous auriez à ce jour perdu la moitié de votre capital

Les cryptomonnaies n’ont donc pas encore à ce jour, une des propriétés essentielles des monnaies c’est à dire d’être une réserve de valeur

Pourquoi sont-elles aussi volatiles?

- Premièrement parce qu’il n’est pas facile, à ce jour, de trouver un partenaire pour effectuer une transaction en cryptomonnaie vers des marchandises réelles ou des FIAT monnaies pour des montants conséquents.

- Accepteriez-vous de vende votre belle résidence de 200m2 en Bitcoins, sachant que le lendemain avec les fruits de la vente vous ne pourriez racheter qu’un appartement de 90m2 ? Des fournisseurs, comme Paypal, ont annoncé en Mars 2021 qu’ils assureraient la conversion de Bitcoins en FIAT monnaie ($US, Euros,…) mais en se réservant la possibilité de mettre une limitation aux montants échangés et de suspendre à tout moment le service.

- Cette difficulté risque d’être renforcée dans un proche avenir. En effet,un projet de loi Indien prévoit d’interdire la possession, l’émission, l’exploitation minière, le commerce et le transfert de cryptoactifs dans tout le pays. (Pour promouvoir sa propre monnaie électronique).

- La chine a également interdit l’échange de cryptomonnaie sur son territoire depuis 2017 mais elle continuait à autoriser de nombreux mineurs (voir plus loin ce qu’est un mineur de crypto monnaie) a exercer sur son territoire (Beaucoup se sont installés en Chine pour bénéficier d’une électricité peu chère et de matériel informatique performant et très bon marché).

- Mais en mai 2021, la Banque centrale de Chine a ordonné aux banques chinoises de ne plus fournir de compte et de services bancaires aux personnes ayant investi dans des cryptomonnaies. Parallèlement à ce rappel à l’ordre le gouvernement chinois a, cette fois, interdit les activités de minage et a demandé aux fournisseurs d’électricité de couper le courant des sociétés et des individus soupçonnés de miner des cryptomonnaies. Ce qui a eu pour conséquence immédiate de limiter le nombre de transactions au niveau mondial réalisable par seconde (au moment de l’écriture de ces lignes plus de 66 000 transactions étaient en attente de traitement)

- Les états unis et l’Europe restent pour l’instant ouverts à l’utilisation des cryptomonnaies. Mais de nombreuses voix commencent à demander, à minima, une régulation stricte du système. Quand on voit les exigences réglementaires imposées pour souscrire une simple Assurance vie en fond Euros, on peut s’étonner que le législateur Européen soit si permissif vis-à-vis des cryptomonnaies. Ce n’est donc qu’une question de temps avant que la loi encadre plus strictement leurs usages

- Second point qui peut expliquer la volatilité, c’est la cotation en continu et le faible nombre de transactions autorisées par seconde.

- En effet comme on le verra un peu plus loin dans cet article, une transaction va mettre environ10mn avant d’être validée une première fois (en fait Bitcoin valide à peu près 25 000 transactions d’un coup toutes les 10 minutes) et il n’y pas de système de fixing comme dans les bourses monétaires comme le Forex (Le fixing signifie que la valeur est basée sur le prix ayant rencontré le plus de transaction dans la journée). Il est donc relativement facile pour un groupe d’investisseurs mal intentionnés d’acheter simultanément à un prix élevé des bitcoins pendant quelques dizaines de minutes pour voir le cours instantané du Bitcoin s’envoler, provoquant par mimétisme d’autres investisseurs un mécanisme d’emballement. Ils ne leur restent plus alors qu’à revendre leurs bitcoins en stock à des investisseurs trop pressés de profiter de la hausse des cours pour faire une belle plus-value.

- Dernier point pouvant expliquer la volatilité : l’étroitesse du marché.

- Un seul gros investisseur peut, en fonction de ses décisions, orienter leurs valorisations. C’est ce qui s’est passé, en avril 2019, lorsqu’un financier a voulu acheter 21 000 bitcoins, provoquant en moins de 2 heures l’envolée de 20% de son cours.

- De plus, il y a également une concentration très forte du marché. Une étude, datant de fin 2020, indique que 40% des Bitcoins seraient détenus par seulement 1 000 individus dans le monde.

Comme on vient de le voir la valeur d’une cryptomonnaie est donc extrêmement volatile. Elle dépend, tout comme une monnaie classique, d’évènements extérieurs. Mais à l’inverse de ces dernières il n’y a pas de régulateurs centraux capables d’atténuer l’ampleur des fluctuations. Au contraire, des éléments intrinsèques, comme le fait qu’il s’agisse d’une monnaie du fait des usages et la limitation du nombre de transaction par unité de temps, augmentent drastiquement sa sensibilité à des manipulations de cours, que ce soit par des groupes mal intentionnés ou par des leaders d’opinion.

2.3. Faut-il investir dans les cryptomonnaies ?

Difficile de répondre à cette question. Tout d’abord, car il existe actuellement plus de 6 700 cryptomonnaies différentes

Ensuite parce qu’elles sont, pour la plupart, à l’heure où nous écrivons ces lignes, encore à des niveaux très élevés (sur un an : +470% pour l’Ethereum, +670% pour le Dogecoin, +275% pour le bitcoin, +200% pour le litecoin ,etc…(Exception notoire : ICP coin qui a chuté en 1 an de 95%) suite aux annonces du début d’année (Paypal, Tesla, le Salvador),

Cependant ils sont à la baisse depuis la volte-face de Tesla, les décisions de certains gouvernements comme la Chine, l’Inde, la Turquie, le Népal, le Qatar…, de limiter ou d’interdire l’usage des cryptomonnaies, et les pressions des USA sur le Salvador sur son projet de donner cours légal au Bitcoin…

Les nuages s’amoncèlent donc sur les cryptomonnaie complètement décentralisées.

A moins d’être un trader à l’affut de la moindre rumeur pour faire des allers/retours rapides, il nous semble plus prudent d’attendre une baisse encore plus significative des cours avant de rentrer sur le marché des cryptomonnaie.

Néanmoins, la technologie utilisée par la plus grande partie des cryptomonnaies (la Blockchain) peut être utilisée dans de nombreux domaines de l’économie (assurance, suivi d’objets connectés, authentifications de diplôme ou de contrats commerciaux, actes notariés…).

Il est donc plus judicieux d’investir dans des entreprises développant des applications autours de la blockchain que directement dans les cryptomonnaies.

2.4 Les risques liés aux cryptomonnaies

- Comme nous l’avons vue précédemment, le marché des cryptomonnaies est très volatile et surréagit aux informations, il est donc très difficile d’anticiper une baisse ou une hausse. Il ne s’agit aucunement d’une valeur refuge comme le sont les métaux précieux, eux même volatiles, mais sans commune mesure avec les cryptomonnaies.

- Les vols et la perte totale des actifs (un peu comme si vous faisiez voler votre portefeuille) sont malheureusement encore courants. Si vous vous faites pirater votre carte bancaire, la législation impose aux banques de vous rembourser les opérations frauduleuses. Rien de tel avec les cryptomonnaies. Pour ne citer que quelques vols retentissants :

- En 2014, la plateforme Mt Gox se fait voler plus de 750 000 Bitcoins (plus de 20 Milliards d’Euros au cours actuel),

- En 2020 la plateforme Mirror Trading International « disparait » emportant avec elle 23 000 Bitcoins

- En avril 2021, les dirigeants de la plateforme d’échange Africrypt, basée en Afrique du Sud, disparaissent avec un butin évalué à 69 000 Bitcoins

- En avril 2021 également, le fondateur de la plateforme Thodex basée en Turquie s’est enfuit emportant avec lui plus de 35 000 BTC laissant sur la paille plus de 390 000 investisseurs

- Les fausses manipulations. Vos avoirs en cryptomonnaies sont représentés par des suites de chiffres (une adresse par transaction, un peu comme un billet de banque dans votre portefeuille). Si par mégarde vous effacez cette suite de chiffres votre argent est perdu.

- A titre d’exemple, le 24 Juin 2021 à Dijon, entre 40 et 58 millions d’euros en cryptomonnaie gérés par l’association RR Crypto, ont disparu après que « le portefeuille de cryptoactifs » ouvert par l’association sur la plate-forme spécialisée Binance a été « réinitialisé ».

- Les arnaques : On ne compte plus les faux sites ou les mails de phishing permettant de voler les adresses de portefeuilles de crypto monnaie. Mais ce n’est pas tout, ses arnaques de grandes ampleurs ont été récemment mises en place.

- Citons par exemple le lancement, en 2017,de la cryptomonnaie OneCoin. Elle a été annoncée en grande pompe comme permettant de faire des achats en ligne sur un site spécialisé attirant ainsi rapidement de très nombreux investisseurs fasse à la promesse de pouvoir transformer rapidement des cryptomonnaies en biens réels. Outre le fait que le site n’a jamais réellement fonctionné, un an seulement après ce lancement, sa créatrice Ruja Ignatova a disparue emportant avec elle les économies de plus de 3 Millions de victimes pour l’équivalent de 4 Milliards de dollars.

En résumé, ceux qui semblent s’enrichir le plus avec les cryptomonnaies ce sont bien les escrocs

2.5 Comment ça fonctionne une cryptomonnaie ?

Lorsque vous vous connectez à un site permettant d’acheter de la cryptomonnaie il va créer une première transaction, qui sera identifiée par une adresse informatique indiquant le montant que vous possédez et la date de votre achat.

Accessoirement il vous créera aussi deux clefs :

- L’une privée qui vous permettra de crypter vos données et que vous devrez conserver précieusement (c’est un peu le code confidentiel de votre carte bancaire) ;

- L’autre publique que vous pourrez donner à tout le monde, pour que chacun puisse décrypter les messages que vous leur enverrez (pour reprendre l’analogie de la carte bancaire ce le numéro figurant sur votre carte).

Le site vous fournit alors un portefeuille pour y stocker vos cryptomonnaies. En fait, on devrait plutôt parler de trousseau, par analogie à un trousseau de clef car il va vous permettre de conserver toutes vos transactions sous forme de paires de clefs publiques et privées.

Vous pouvez laisser ce « portefeuille » sur le site d’échange (Hot storage), ou le télécharger sur votre ordinateur (attention aux virus et pensez à faire des backup) ou le charger sur une clef USB cryptée (Cold Storage)

La notion de base à comprendre pour la suite de cet exposé est la transaction. Dans beaucoup d’exemples nous allons nous baser sur le bitcoin, bien qu’il y ait des différences entre les cryptomonnaies celle-ci est représentative de ce qui se passe généralement.

Lorsque vous souhaiterez acheter une cryptomonnaie, ou échanger une cryptomonnaie contre un bien ou une autre monnaie vous créerez à chaque fois une transaction qui contiendra :

- Votre clef publique qui permet de décrypter les informations que vous envoyez

- Des adresses d’entrée qui sont la preuve que vous possédez bien l’argent avec lequel vous souhaiter faire la transaction

- Des adresses de sortie qui correspondent à la monnaie rendue sur la transaction

- Les frais que vous êtes prêts à payer pour que cette transaction soit traitée rapidement (exprimés en Satoshis par octet de la transaction. Un Satoshi étant égal à un cent millionième de Bitcoin et une transaction faisant entre 300 et 400 octets). En avril 2001, une transaction indiquant 1 Sa/b pouvait mettre plus d’une journée à être validée

- L’heure de la transaction.

Pour comprendre la notion d’entrée et de sortie, imaginons que vous souhaitiez acheter une marchandise à Mr Y pour 0.016 BTC.et que vous aviez précédemment acheté sur le site d’échange deux fois 0.01 BTC. La transaction contiendra :

- en entrée les deux adresses correspondantes à vos précédent achats de Bitcoins

- en sortie une nouvelle adresse correspondant au 0.004 BTC de monnaie rendue.

Une fois la transaction créée et acceptée par son destinataire, elle est envoyée sur le réseau mondial. Tous ceux qui sont intéressés pour la vérifier, la stockent temporairement dans une salle d’attente (appelée Memory pool) en attendant qu’il y ait suffisamment de transaction pour créer un bloc de traitement (un bloc Bitcoin faisant 1 Mo, chaque transaction pèse en moyenne 400 octet, un bloc regroupe donc environ 25 000 transactions).

Les personnes chargées des vérifications sont appelées les « MINEURS » car ce sont eux qui vont par leur travail créer de nouveaux Bitcoins un peu comme les mineurs extrayant de l’or ou du charbon de la mine. Bitcoin étant un réseau ouvert tout le monde peut devenir Mineur. (D’autres réseaux, comme la future cryptomonnaie d’Amazon (si elle voit le jour) sont privés en ce sens où ce sera Amazon qui décidera qui aura le droit ou non de « miner » cette cryptomonnaie)

Les mineurs ne sont pas obligés de traiter les transactions dans leur ordre d’arrivée. Ils ont chacun leur propre motivation et peuvent mettre en priorité les transactions ayant les plus gros frais. Ce qui est important pour eux, c’est d’être les premiers à construire et valider un bloc pour qu’il soit ajouté à la liste des blocs précédents.

Le plus rapide reçoit en plus de toutes les charges associées aux transactions contenues dans le bloc, un montant de Bitcoin dépendant du moment où il est créé. ( En 2009 le traitement d’un bloc rapportait 50 BTC par bloc puis tous les 210 000 blocs (soit environ tous les 4 ans) le nombre de Bitcoin alloué est divisé par deux, Actuellement un mineur reçoit 6.25 BTC lorsqu’il est le premier à avoir traiter un nouveau bloc).

A terme (en 2140) les Mineurs de Bitcoins ne seront plus rémunérés que par les frais associés aux transactions.

2.6 En quoi consiste le traitement d’un bloc ?

Le mineur doit vérifier :

- que les adresses en entrée des transactions sont valides ( existent dans les blocs précédents et n’ont pas déjà été dépensées)

- que la structure de chaque transaction est correcte

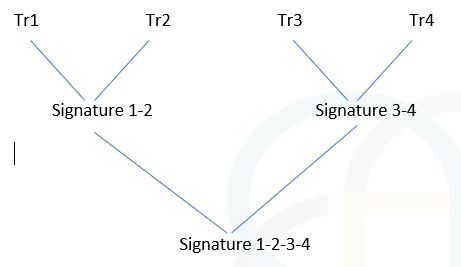

Puis, il crée un arbre binaire (appelé arbre de Merkel) dont les transactions sont les feuilles. Elles sont groupées deux par deux par un algorithme qui calcule une signature (appelé Hash dans le jargon Cryptomonnaie). Si une transaction venait à être altérée dans le futur, les signatures seraient grandement modifiées ce qui rendrait facile la détection de l’altération.

Cette organisation des données permet à la fois une recherche rapide des transactions dans un bloc et une protection efficace des données.

Le bloc est ensuite complété par

- La signature du bloc précédent

- L’identification du mineur

- Le nombre de bitcoins gagnés par les mineurs s’ils sont les premiers à pouvoir calculer un bloc

- La signature de la racine de l’arbre de Merkle du bloc

- L’heure de création du bloc

- Un niveau de difficulté

- Une valeur ayant permis de crypter le bloc (« nonce »)

- Les données des transactions sous forme d’arbre de Merkle

- La signature du nouveau bloc qui est calculé par le mineur.

Il nous faut maintenant expliquer ici ce que sont « le niveau de difficulté » et le « nonce ».

La signature d’un bloc numérique est une moulinette qui prend en entrée les données d’un bloc de longueur quelconque et qui donne en sortie une valeur numérique (sur 32 octets pour les bitcoins). Le changement d’un seul bit d’information dans les données d’entrée change radicalement la signature, sans qu’il soit possible de prévoir la valeur obtenue sans avoir recours à la moulinette.

Les calculs sont suffisamment compliqués pour que la moulinette prenne du temps. Mais comme la norme « bitcoin » prévoit qu’il faille, en moyenne, 10 minutes pour calculer un bloc, avec l’augmentation des performances des ordinateurs, la complexité des calculs ne serait pas suffisante et à terme on finirait par calculer la signature d’un bloc en quelques fractions de seconde.

La norme Bitcoin prévoit donc une contrainte sur la signature (dans la pratique une valeur maximale) , qui oblige les mineurs a ajouter une valeur aléatoire (le nonce) à leur bloc puis a recalculer la signature jusqu’à ce qu’ils obtiennent une signature respectant la contrainte imposée. Ce qui les obligent à faire des millions de milliards de tentatives avant d’avoir réussi à respecter la contrainte. (à titre d’information, les puissances de calcul des mineurs permettent actuellement de calculer plus de quarante mille milliard de signatures par seconde).

Il faut donc que la complexité les oblige à faire deux cent quarante mille milliards de tentatives en moyenne pour calculer un bloc.

NOTE : Oubliez donc l’idée d’aller seul à la mine avec votre PC. Les fermes de minages comptent actuellement des milliers d’ordinateur contenant chacun plusieurs cartes de calculs (ils utilisent les capacités des cartes graphiques à faire de nombreux calculs en parallèle voir même des processeurs spécialisés les ASICs). Si on ajoute le coût de l’électricité, des bâtiments et des systèmes de refroidissement, le coût d’une ferme de minage est actuellement de l’ordre du million d’Euro. L’union faisant la force, pour être sûr d’être les premiers, l’heure est à la création de pool de minage associant plusieurs fermes de calculs entre elles qui se partagent ensuite les gains.

Toute les 2016 blocs (soit toutes les deux semaines), l’ensemble des mineurs calculent le temps moyen qu’ils ont mis pour créer ces 2016derniers blocs. S’ils ont mis plus de 10 minutes en moyenne la complexité est abaissée, s’ils ont mis moins de 10 minutes la complexité est augmentée.

NOTE : A un instant donné, tous les mineurs du monde connaissent le nombre de Bitcoins alloués pour la création d’un bloc et la complexité demandée. De sorte qu’un bloc calculé avec des mauvaises valeurs sera refusé par le reste du réseau et le mineur fautif mis à l’écart grâce à son identification.

Une fois que le mineur a réussi à calculer son bloc, il l’ajoute aux blocs précédents et il l’envoie à l’ensemble des autres mineurs. Comme chaque bloc est ajouté à tous les blocs passés et qu’il contient en entrée la signature de l’avant dernier bloc on parle alors de BLOCKCHAIN.

Les autres mineurs vérifient le calcul du nouveau bloc (ce qui se fait très rapidement) puis si c’est correct recommencent tous le calcul d’un nouveau bloc.

A cause des temps de latence d’internet, de problème de synchronisation d’horloge, ou plus simplement de mauvaise foi d’un mineur, il se peut que les mineurs reçoivent plusieurs nouveaux blocs avec des heures de création identiques.

Comment alors déterminer lequel est le bon ?

Et bien ils gardent en mémoire tous les blocs concurrents et vont attendre le nouveau bloc suivant. Si 51% au moins des mineurs ont choisi un bloc c’est celui-ci qui sera valide. Si aucune majorité ne se dessine ils attendront le suivant du suivant et ainsi de suite. Statistiquement au bout du 5 ou 6 nouveaux blocs, une majorité aura été déterminée. C’est pour cela que de nombreux sites attendent au minimum 6 itérations (soit environ une heure pour les Bitcoins) après le traitement d’une transaction pour accepter un paiement en bitcoin.

C’est là une des contraintes fortes à l’utilisation des cryptomonnaies pour des dépenses courantes. Imaginez-vous en train d’attendre une heure à la caisse de votre magasin que votre paiement soit définitivement accepté (voir une journée si vous n’avez pas accordé suffisamment de frais à votre transaction…).

Tous les mineurs, qui n’ont pas gagné la course, doivent retirer de leur salle d’attente (le memory pool) les transactions contenues dans le dernier bloc qui a été validé et recommencer le calcul d’un nouveau bloc.

2.7 Des cryptomonnaies pour quels usages ?

Comme on l’a indiqué dans le chapitre précédent l’une des fortes limitations des cryptomonnaie est le très faible nombre de transactions par seconde. La plus rapide, Ripple, peut effectuer au niveau mondial environ 1500 transactions par seconde.

Mais qu’est-ce en comparaison des 56 000 transactions par seconde que peuvent traiter Visa ou Mastercard ?

Ce qu’il faut ensuite bien comprendre c’est qu’une transaction, ne sera validée, qu’une fois qu’un mineur aura décider qu’elle est suffisamment intéressante pour qu’il s’en occupe puis après le temps mis pour valider un bloc (10 minutes par exemple pour le Bitcoin)

Comment faire pour que votre transaction passe en haut de la plie d’attente ?

Il faut accepter de payer des frais élevés. Plus le réseau est encombré, plus il faut accepter de payer des frais importants. Par exemple fin juin 2021 lorsque les autorités chinoises ont commencé à fermer des centres de minage, les réseaux de cryptomonnaies ont été embouteillés et les frais sont montés à plus de 58$US par transaction. Cela est peu si on transfert des dizaines de milliers d’Euros, mais c’est irréaliste si on veut se payer un café.

Note : Pour contourner le problème de l’énormité des frais pour de petites transactions, des sites d’échanges ont mis en place des cartes bancaires que l’on peut charger à partir cryptomonnaies particulières (les Stablecoins qui sont indexés sur une FIAT Monnaie). On fait sur le site d’échange une conversion de sa cryptomonnaie en Stablecoins que l’on convertit ensuite en FIAT Monnaie (EUR ou $US par exemple), puis on utilise ensuite la carte pour faire ses paiements. On a donc payé les frais de seulement deux transactions (crypto vers Stablecoins puis Stablecoins vers FIAT Monnaie) en pouvant ensuite faire de nombreux achats avec la carte.

Comme on l’a également expliqué dans le fonctionnement détaillé de la blockchain, une validation peut être remise en cause par les autres mineurs. Afin d’être sûr qu’une transaction soit définitivement validée, les sites d’échanges attentent généralement la validation du 6e bloc suivant celui qui a traité votre transaction (soit une heure avec le réseau Bitcoin).

Avec le réseau Bitcoin il faut donc attendre au minimum 1h (voir plus d’une journée si le réseau est surchargé et que votre transaction n’est pas prioritaire) pour que votre paiement soit vraiment validé.

Les cryptomonnaies ne sont donc pas actuellement des moyens de paiement et les cartes bancaires ont encore de beaux jours devant-elles.

Maintenant si on compare avec le temps et les frais correspondant à un virement classique de banque à banque (encore plus quand il s’agit de transfert internationaux), les crypto-monnaies sont extrêmement compétitives. Encore faut-il que votre interlocuteur puisse dans son pays accepter les paiements en crypto ou les convertir en FIAT Monnaie locale.

2.8 Quelques cryptomonnaies

2.9 Quelle fiscalité pour les crypto-monnaies ?

En France, depuis 2019, les cryptomonnaies bénéficient d’une fiscalité spécifique définie pour les personnes physiques à l’article 150VH bis du Code Général des Impôts.

Màj : 01/01/2022

2.9.1 Pour les gains de personnes physique dans le cadre de la gestion de leur patrimoine privé.

Les plus-values ne sont calculées que lorsqu’il y a conversion de cryptomonnaie en biens réels ou en Fiat monnaie. Les échanges entre cryptomonnaies ne sont généralement pas pris en compte dans le calcul des plus-values. Cependant s’il y a une soulte en FIAT monnaie, cet échange devient taxable au titre des plus-values (par exemple si j’échange un Bitcoin contre 100 Binancecoins PLUS 2 000Euros, il s’agit d’un échange avec soulte)

Si un contribuable français cède pour moins de 305€ sur l’ensemble de son portefeuille de cryptomonnaie, sur une année, alors il n’est pas imposé sur la plus-value qu’il aurait pu générer.

Pour le calcul de la plus-value :

- Soit V le prix de la cession moins les frais

- Soit A le montant total des achats de cryptomonnaies du portefeuille à partir de FIAT Monnaie moins les cessions précédentes

- Soit G la valeur globale du portefeuille correspondant à la somme des valeurs, évaluées au moment de la cession imposable, des différents actifs numériques détenus par le cédant et l’ensemble de son foyer fiscal, avant de procéder à la cession

- La plus-value est donnée par la formule suivante : PV =V-(A*V/G)

Jusqu’au 31/12/2022, La plus-value ainsi déterminée est taxée au taux de 30% (art 200C du CGI) SANS qu’il soit possible d’opter pour l’assujettissement à l’IR après abattement de 40%

A partir du 1 Janvier 2023, le contribuable non professionnel pourra opter soit au prélèvement de 12.8% soit à son impôt sur les revenus. La CSG de 17.2% continuant à s’appliquer dans les deux cas (modification de l’article 200 C du CGI)

A noter : Bien que du même montant, l’impôt de 12.8% ne correspond pas au PFU. Ainsi alors que le choix de de l’assujettissement des revenus de capitaux mobilier et des plus-values à l’impôt sur le revenu en lieu et place du PFU soit global pour l’ensemble de ces revenus une même année, il semble qu’il soit possible d’opter pour l’un ou l’autre des assujettissements pour les actifs numériques indépendamment de ces autres revenus. Il est précisé que cette option est irrévocable.

Il n’y a pas de prélèvement à la source, c’est au contribuable de déclarer sa plus-value.

2.9.2 Pour les mineurs

Le résultat de la cession en biens réel ou en FIAT Monnaie est imposable au titre des BNC.

2.9.3 Pour une activité d’achat-revente d’actifs numériques, lorsqu’elle est exercée à titre habituel :

Il s’agit d’une activité commerciale qui est donc imposée au titre des BIC

A partir du 01/01/2022, les contribuables qui exercent à titre professionnel ou quasi professionnelle l’activité d’achat, de vente et d’échange d’actifs numériques seront imposés dans la catégorie de bénéfices non commerciaux (BNC).

Le bulletin officiel des impôts précise que pour déterminer s’il s’agit ou non d’une activité exercée de manière analogue à une activité professionnelle il y a lieu d’étudier à la fois

- « La détention, la maîtrise et l’usage d’informations et de techniques d’intervention spécialisées ainsi que leur recherche organisée au profit d’opérations boursières nombreuses et sophistiquées (couverture, report, …) »

- et d’apprécier les revenus tirés de cette activité « par rapport aux autres revenus du contribuable». Cela étant, le fait que les gains réalisés soient supérieurs aux autres revenus professionnels du contribuable n’est pas, en lui-même, suffisant pour qualifier le contribuable d’opérateur professionnel. Par exemple un indice d’activité quasi professionnelles peut été constitué par le fait que le contribuable a négocié des tarifs de transaction préférentiel lié à un nombre de transaction très important ou a des valeurs échangées mensuellement supérieurs à un seuil relativement élevé. Le recours a des outils professionnels peut également constituer un élément de preuve.